Rechnung

Geschichte

der Sanitär-, Heizungs-, Klima- und Solartechnik

Abkürzungen

im SHK-Handwerk

Bosy-online-ABC

Alle Angaben ohne Gewähr

Für eine Leistung (z. B. Werkleistung [Handwerkerrechnung], Dienstleistung, Sachleistung [Rechnungsausstellung-Onlineshop]) wird in der Regel eine Rechnung ausgestellt,

die eine gegliederte Aufstellung über einen Geldbetrag ist. Sie enthält Angaben über den Aussteller und Empfänger

(z. B. Adresse, Firma), die Leistung (z. B. Datum, Art, Menge, Einzelpreise), die Zahlungsmodalitäten (z. B. Bankverbindung, Zahlungsbedingungen). Sie enthält außerdem eine

Zahlungsaufforderung.

Die Zahlungsaufforderung wird vo dem Vertragsabschluss abgeleitet (z. B. aus dem Kaufvertrag nach

§ 433 BGB).

In Deutschland setzt letztendlich das Umsatzsteuergesetz genau fest, was eine gültige Rechnung enthalten muss:

• Name und Anschrift des leistenden Unternehmens (Unternehmen)

• Name und Anschrift des Leistungsempfängers (Kunde)

• Steuernummer oder Umsatzsteuer-Identifikationsnummer

• Bei Kunden aus dem EU-Ausland deren Umsatzsteuer-Identifikationsnummer

• Ausstellungsdatum

• Eine einmalig vergebene, fortlaufende Rechnungsnummer

• Menge und Art der gelieferten Produkte oder Umfang und Art sonstiger Leistungen

• Zeitpunkt der Lieferung oder Leistung

• Nettobetrag und der darauf entfallende Steuerbetrag, der Steuersatz und der Bruttobetrag

Eine zusätzliche freiwillige Angabe auf der Rechnung ist der Begriff "Rechnung", auch wenn das keine festgeschriebene Anforderung ist. Dadurch vermeidet man Missverständnisse und grenzt Rechnungen klar von Lieferscheinen, Angeboten und Aufträgen ab.

Damit Kunden Kontakt aufnehmen können, um z. B. noch Fragen zu der erhaltenen Rechnung zu klären, sind die Angabe persönlicher Kontaktdaten (Telefonnummer, E-Mailadresse,

Angaben zur Bankverbindung) eigentlich selbstverständlich.

Damit man nicht zu lange auf sein Geld warten muss, obwohl Rechnungen ohne weitere Angaben normalerweise sofort fällig sind, empfiehlt es sich, auf der Rechnung Zahlungsfristen auszuweisen. Das gilt besonders, wenn es sich um Privatpersonen handelt. Sie sollten darauf hingewiesen werden, dass laut BGB 30 Tage nach Fälligkeit oder Zugang einer Rechnung ein Zahlungsverzug eintritt.

Im Geschäftsverkehr dient die Rechnung

• als Begründung für den Verzug, da der Schuldner einer Entgeltforderung auch ohne Mahnung in Verzug kommt, wenn er nicht innerhalb von 30 Tagen nach Zugang

der Rechnung leistet (§ 286 Abs. 3 BGB)

• als Buchungsbeleg für die Buchführung

• für den Vorsteuerabzug nach dem Umsatzsteuergesetz (UStG), wenn die Rechnung die Pflichtangaben nach

§ 14 UStG enthält.

Die Rechnung kann in Papierform oder elektronische Form übermittelt werden. Für eine elektronische Rechnung ist nach dem Umsatzsteuerrecht die Zustimmung des Empfängers erforderlich. Dies gilt besonders für Rechnungsempfänger, die Unternehmer sind. Gegenüber einer Privatperson (Verbraucher) muss der Unternehmer umsatzsteuerrechtlich oder zivilrechtlich keine Rechnung ausstellen.

Rechtliche Erklärung zum Begriff "Rechnung"

Was ist eine Rechnung?

E-Rechnung

Handwerkerrechnung

Wer die Kosten für Renovierung, Modernisierung oder Reparaturen im privaten

Haushalt bei der Steuer absetzen will, muss die Handwerkerrechnung bargeldlos

bezahlen. So entschied jetzt der Bundesfinanzhof (

Az.: VI R 14/08). Bei Barzahlung gebe es keine Steuerermäßigung. Schließlich wollte der Gesetzgeber mit dieser Vorschrift die Schwarzarbeit bekämpfen.

Zur Erinnerung: Ab 2009 sind direkt von der Einkommensteuer 20 % der Kosten, höchstens aber 1.200 Euro absetzbar (bisher 600 Euro).

Die Absetzbarkeit (Abzug bzw. Steuerermäßigung) bezieht sich nur auf die Lohnkosten (Arbeitslohn des Handwerkers) also nicht auf Kosten für das Arbeitsmaterial. Handwerksbetriebe schlüsseln daher ihre Rechnungen genau nach Arbeitslohn und sonstigen Kosten auf. Eine reine Festpreisvereinbarung auf einer Rechnung ist steuerlich nicht begünstigt. Mit dem Handwerksunternehmen sollte daher schon vor der Rechnungstellung über die erforderliche Aufteilung auf der Rechnung gesprochen werden. Als Auftraggeber eines Handwerkers ist darauf zu achten, dass in der Rechnung Arbeitslohn und Arbeitsmaterial einzeln mit getrennter Mehrwertsteuer aufgeführt sind.

Das Finanzamt verlangt eine detaillierte Rechnung über die Leistungen und auf Verlangen ist die Zahlung durch einen Kontoauszug, aus dem sich die Abbuchung des Rechnungsbetrages ergibt, oder durch eine entsprechende Bankbescheinigung nachzuweisen. Die Vorlage einer Durchschrift oder Kopie des Überweisungsträgers reicht im Zweifelsfall nicht aus. Bargeschäfte mit oder ohne Rechnung sind nicht begünstigt (§ 35a Abs. 5 EStG). Eine Barzahlung der Rechnung wird von der Finanzverwaltung selbst dann nicht steuermindernd berücksichtigt, wenn der Handwerker den Geldeingang und dessen ordnungsgemäße Versteuerung bestätigt. Die Bedingung der Zahlung per Bank ist aber erfüllt, wenn die Rechnung vom Konto eines Dritten bezahlt wird (FG Sachsen, Urteil vom 18.09.2009 - Az 4 K 645/09).

Die Finanzverwaltung erkennt ein Geschäftsdokument als Rechnung (§ 14 - Umsatzsteuergesetz) nur an, wenn folgende Angaben vorhanden sind:

- Name und Anschrift des leistenden Unternehmens (AN - Auftragnehmer)

- Name und Anschrift des Leistungsempfängers (AG - Auftraggeber)

- Termin der Lieferung oder Leistung

- Ausweisung der angefallenen Lohnkosten

- Menge und Bezeichnung der gelieferten Produkte bzw. Art und Umfang der Dienstleistung

- Steuersätze der aufgeschlüsselten Netto-Beträge und die jeweils darauf entfallenen Steuer-Beträge

- Ausstellungsdatum (Rechnungsdatum)

- eine einmalig vergebene Rechnungsnummer

- Steuernummer oder die Umsatzsteuer-Identifikationsnummer des Ausstellers

Wenn einzelne oder alle Positionen von der Umsatzsteuer befreit sind, muss dies durch einen zusätzlich Hinweis auf die Rechnung vermerkt werden (z. B. wenn der Aussteller unter die Kleinunternehmer-Regelung fällt ["Umsatzsteuerfreie Leistungen gemäß § 19 UStG"]).

Kleinbetragsrechnungen (bis zu einem Gesamtbetrag von 250 €) müssen nicht so umfangreich aufgestellt sein. Hier genügen nach § 33 der Umsatzsteuerdurchführungs-Verordnung folgende Angaben:

- Name und Anschrift des Ausstellers (AN - Auftragnehmer)

- Ausstellungsdatum

- Menge und Bezeichnung der gelieferten Produkte oder Art und Umfang der Dienstleistung

- Das Entgelt und den darauf entfallenden Steuerbetrag für die Lieferung oder sonstigen Leistung in einer Summe sowie den anzuwendenden Steuersatz oder im Fall einer Steuerbefreiung einen Hinweis auf die Steuerbefreiung.

Der Steuersatz in einer Kleinbetragsrechnung kann auch zu einem unberechtigten Steuerausweis oder einem unrichtigen Steuerausweis führen. Rechnet ein Kleinunternehmer mit einer Kleinbetragsrechnung ab, in der er "enthält 19 % Umsatzsteuer" angibt, ist dies ein unberechtigter Steuerausweis – der Kleinunternehmer schuldet aus dem angegebenen Gesamtbetrag 19 % Umsatzsteuer nach § 14c Abs. 2 UStG. Gibt ein regelbesteuerter Unternehmer in einer Kleinbetragsrechnung für eine dem ermäßigten Steuersatz von 7 % unterliegende Lieferung fehlerhafterweise "enthält 19 % Umsatzsteuer" an, schuldet er den Differenzbetrag zu 7 % als unrichtig ausgewiesene Umsatzsteuer nach § 14c Abs. 1 UStG.

In den folgenden Fällen darf nicht mit einer Kleinbetragsrechnung abgerechnet werden:

• Es wird eine Lieferung ausgeführt, deren Ort sich bei einer Lieferung zwischen zwei Mitgliedstaaten nach § 3c UStG in den Bestimmungsmitgliedstaat verlagert (Versandhandelsregelung).

• Es wird eine steuerbare, aber steuerfreie innergemeinschaftliche Lieferung nach § 6a UStG ausgeführt.

• Es wird eine Leistung ausgeführt, bei der der Leistungsempfänger nach § 13b UStG (Reverse-Charge-Verfahren) zum Steuerschuldner wird.

Abschlagszahlungen

Immer

wieder kommt es zu Streitigkeiten über Abschlagzahlungen bei Werkleistungen. Der Unternehmer

(AN - Auftragnehmer) kann nach §

632a BGB auch vor der Abnahme

für in sich abgeschlossene Teile seines Werkes (nach Baufortschritt)

Abschlagszahlungen für die erbrachten vertragsmäßigen

Leistungen verlangen. Der Anspruch auf

Abschlagszahlung ist aber nur fällig, wenn die Teilleistung

vertragsgemäß hergestellt und auch frei von

Mängeln ist. Aber hier beginnt oftmals der Steit, weil es

in vielen Fällen fraglich ist, ob auch unwesentliche Mängel

den Anspruch auf Abschlagszahlung entfallen lassen.

Abschlagsrechnung

Bei der Abschlagsrechnung vereinbahren die Vertragspartner (Auftraggeber und Auftragnehmer), dass ein bestimmter Anteil an der Gesamtsumme oder ein vorher festgelegter Pauschalbetrag als Abschlagszahlung bezahlt wird. Eine Abschlagsrechnung ist also eine ungenauere Teilrechnung. Sie ist gegenüber der Teilrechnung weniger genau bzw. detailliert aufgebaut.

Abschlagszahlungen werden nicht nur über sehr große Summen vereinbart. Besonders für Kleinunternehmern und Betriebe, die der Kleinunternehmerregelung unterliegen, können die Abschlagszahlungen bei größeren Projekten, die eine längere

Zeit beanspruchen und hohe Materialkosten verursachen, überlebenswichtig sein.

Für Handwerker hat sich das Recht erheblich verbessert. Neben den § 650v, § 632a und §§ 946ff BGBgibt es auch Regelungen in § 16 Abs. 1 - VOB/B und im Forderungssicherungsgesetz.

Aber wie überall, klare Absprachen und Verträge sichern den reibungsloseren und zeitplanmäßigen Ablauf bei Abschlagsrechnungen.

Angaben auf einer Abschlagsrechnung

• Bezeichnung der Rechnung: Der Begriff "Abschlagsrechnung" muss auf der

Rechnung genannt werden

• Rechnungsnummer: Auf fortlaufende Nummerierung achten. Außerdem angeben, die wievielte

Abschlagsrechnung der Kunde vor sich hat

• Angaben: Name, Firma und Anschrift

• Angaben des Rechnungsempfängers: Name, Firma und Anschrift (Rechnungsadresse)

• Datum der Abschlagsrechnung

• Lieferzeitraum: Der Zeitraum oder Zeitpunkt, zu dem die Leistung erbracht wurde, die abrechnet

wird, muss ebenfalls auf der Rechnung genannt werden. Sollte die Leistung erst in der Zukunft erbracht wird, gehört der voraussichtliche Lieferzeitpunkt

auf die Rechnung

• Bezeichnung der Ware oder Dienstleitung: Möglichst genau Beschreibung der Leistung, die abrechnet

wird, damit später keine Unstimmigkeiten auftreten

• Aktuell geltender Steuersatz

• Umsatzsteuer-Identifikationsnummer (sofern Umsatzsteuer berechnet wird)

• Grund für Befreiung von der Umsatzsteuer

• Netto- und Bruttobetrag

Abschlussrechnung - Abschlagsrechnung - Günther Krüger, Haufe-Lexware GmbH & Co. KG

Abschlagsrechnung - sevDesk GmbH

Private Onlineshop-Käufer sind der Meinung, dass sie das Recht haben, vom Onlineshopbetreiber eine umfassende

Rechnung ausgestellt bekommen müssen, die den Anforderungen des § 14 Abs. 4 Umsatzsteuergesetz (UStG) entspricht. Stimmt das wirklich?

Eine gesetzliche Pflicht zur Rechnungsausstellung für einen Unternehmer besteht nur

• wenn ein Unternehmer ein Geschäft mit einem anderen Unternehmer für dessen Unternehmen tätigt,

• wenn ein Unternehmer eine umsatzsteuerpflichtige Werkleistung oder sonstige Leistung im Zusammenhang mit einem Grundstück

an einen Nichtunternehmer (privater Bauherr) ausführt.

Egal ob Freelancer, Einzelunternehmen oder größere Firma, auf die Korrektheit der ausgestellten Rechnungen sollte immer und von Anfang an geachtet werden. Hierbei kann es helfen, sich für seine Rechnung ein Muster zu erstellen, auf das man immer wieder zurückgreifen kann.

Bestandteile auf einer Rechnung:

• Name und Anschrift des leistenden Unternehmens

• Name und Anschrift des Leistungsempfängers

• Ausstellungsdatum der Rechnung

• Einmalige, fortlaufende Rechnungsnummer

• Eigene Steuernummer bzw. Umsatzsteuer-ID

• Bei Kunden im EU-Ausland auch deren Umsatzsteuer-ID

• Menge und Bezeichnung der gelieferten Produkte bzw. Umfang und Art der sonstigen Leistungen

• Zeitpunkt der Lieferung bzw. Leistung

• Rechnungsbetrag, aus dem Nettobetrag, Steuersatz, Steuerbetrag und Bruttobetrag hervorgehen

Zusätzlich ist es hilfreich einer Rechnung folgende freiwillige Angaben beizufügen:

• Zahlungsfrist

• Individuelle Kundennummer

• Eigenen Kontaktdaten (z. B. Telefonnummer, Telefax oder E-Mail)

• Eigene Bankverbindung

Außerdem macht es Sinn, eine Rechnung auch immer als solche zu kennzeichnen, um Verwirrung und Missverständnisse zu verhindern.

Bei einem Verkauf von Waren durch ein Onlineshop an private Endverbraucher (Privatkunde) besteht eine Verpflichtung gemäß § 14 Abs. 2 Nr. 2 Satz 1 UStG nicht. Ein gewerblicher Verkäufer muss seinem privaten Kunden keine Rechnung ausstellen. Natürlich kann er eine Rechnung ausstellen, aber eine Rechnung ist keine Voraussetzung für die Entstehung und die Fälligkeit einer Leistung.

Der Privatkunde hat nach § 368 BGB nur einen Anspruch auf Erteilung einer Quittung, also auf ein schriftliches Empfangsbekenntnis für die von ihnen vorgenommene Zahlung.

Rechnungsvorlage für Online Shops

SumUp Limited

Pflicht zur Zweitausstellung von Rechnungen im Online-Shop?

RA Phil Salewski, IT-Recht Kanzlei - Rechtsanwälte Keller-Stoltenhoff, Keller GbR

Rechnung im Onlineshop: Das sollten deutsche E-Commerce-Unternehmen wissen

Stripe Technology Company Limited (STC)

Gerichtssichere

Zustellung / Rechtssichere Zustellung

Die Frage, wie eine Kündigung oder

ein Widerruf eines Vertragsabschlusses,

eine Mahnung, eine Zahlungsaufforderung, eine Reklamation

oder eine Mängelanzeige dem Empfänger gerichtssicher (rechtssicher)

zugestellt wird, stellt sich immer wieder. Hier gibt es einige Rechtsirrtümer.

So kann z. B. der Absender eines Einschreibens zwar beweisen, dass der

Brief zugestellt wurde, aber nicht welchen Inhalt das Schreiben hatte.

In vielen Fällen ist diese Zustellart überflüssig und

kann sogar schädlich sein.

Eine Zustellung ist dann erfolgt, wenn ein Schreiben

dem Empfänger zugegangen ist, wenn es also in

den Bereich des Empfänger (Wohnung,

Briefkasten, Schreibtisch am Arbeitsplatz) gelangt ist und er davon Kenntnis nehmen kann. Das Schreiben gilt juristisch

gesehen an dem Tag als zugegangen, an dem der Briefträger den Brief in den Briefkasten des Empfänger

geworfen hat. Dabei spielt es keine Rolle, ob der Briefkasten noch am

selben Tag geleert wird oder nicht. Dies gilt auch dann, wenn der Empfänger

im Urlaub ist. Es kommt auch nicht darauf an, ob er das Schreiben tatsächlich

liest, sondern nur der Zeitpunkt an den er unter normalen Umständen

erstmals davon Kenntnis nehmen konnte.

Für die Zustellung von Schreiben bzw. Dokumenten gibt es folgende Zustellungsarten:

- Einwurf-Einschreiben

- Einschreiben mit Rückschein (Übergabe-Einschreiben)

- E-Mail oder Fax

- persönliche Übergabe oder durch vertrauenswürdigen Boten

- Gerichtsvollzieher (Postzustellungsurkunde)

Ein Einwurfeinschreiben wird mit einem Einlieferungsschein aufgegeben und belegt

an welchem Tag der Brief aufgegeben wurde. Der Postzusteller vermerkt

auf dem Auslieferungsbeleg, wann er das Schreiben in

den Briefkasten des Empfängers geworfen hat. Dieser Zustellbeleg

kann bei der Post angefordert werden, wenn vor Gericht der rechtzeitige

Zugang bewiesen werden muss. Hier wird aber nur die Zustellung bescheinigt, aber nicht der Inhalt des Briefes.

Bei einem Einschreiben mit Rückschein (Übergabe-Einschreiben) muss der Briefträger eine Unterschrift des Empfängers bekommen. Wenn der Empfänger nicht zu Hause ist oder die Annahme verweigert,

wirft der Briefträger nicht das Schreiben in den Briefkasten, sondern

nur eine Abholbenachrichtigung. Damit gilt das Schreiben als nicht zugegangen.

Eine E-Mail oder ein Fax gilt bei

den Gerichten als unsichere Zustellung, auch wenn es

E-Mail-Sendeprotokoll oder Fax-Protokoll gibt.

Die persönlichen Übergabe gegen Empfangsquittung oder die Zustellung durch einen vertrauenswürdigen

Boten ist eine sichere Zustellungsart. Der Bote kann bei Streitigkeiten über

die Zustellung und den Inhalt des Briefes als Zeuge vor Gericht aussagen.

Er muss das Schreiben selbst übergeben oder in

den Briefkasten des Empfängers einwerfen. Hier sollte der Absender

das Schreiben erst in Gegenwart des Boten in den Umschlag stecken und

verschließen. Natürlich muss der Bote das Schreiben lesen, damit er bezeugen

kann, welchen Inhalt das Schreiben hatte.

![]() Die Zustellung durch den Gerichtsvollzieher ist die sicherste

Zustellungsart (Postzustellungsurkunde). Welcher

Gerichtsvollzieher zuständig ist, kann bei dem zuständigen

Amtsgericht (Gerichtsvollzieherverteilstelle) am Wohnort

des Empfängers erfragt werden. Der Gerichtsvollzieher bekommt dann

das Schreiben per Post und stellt es selber oder durch die Post zu.

Der Inhalt des Schreibens und sein Zugang werden amtlich beurkundet.

Diese Zustellungsart ist auch rechtssicher, wenn der Empfänger nicht da ist oder er

die Annahme verweigert. Die

Kosten hierfür sind durchaus überschaubar und dürften

in der Regel um die 10 € (§ 191 ZPO Abschnitt 1 Nr. 100 plus

Beglaubigung des Schreibens Nr. 102) betragen, wenn der Gerichtsvollzieher

einen Zustelldienst beauftragt.

Die Zustellung durch den Gerichtsvollzieher ist die sicherste

Zustellungsart (Postzustellungsurkunde). Welcher

Gerichtsvollzieher zuständig ist, kann bei dem zuständigen

Amtsgericht (Gerichtsvollzieherverteilstelle) am Wohnort

des Empfängers erfragt werden. Der Gerichtsvollzieher bekommt dann

das Schreiben per Post und stellt es selber oder durch die Post zu.

Der Inhalt des Schreibens und sein Zugang werden amtlich beurkundet.

Diese Zustellungsart ist auch rechtssicher, wenn der Empfänger nicht da ist oder er

die Annahme verweigert. Die

Kosten hierfür sind durchaus überschaubar und dürften

in der Regel um die 10 € (§ 191 ZPO Abschnitt 1 Nr. 100 plus

Beglaubigung des Schreibens Nr. 102) betragen, wenn der Gerichtsvollzieher

einen Zustelldienst beauftragt.

| Zustellungsart | Rechtssicherheit für Zustellungsnachweis |

| Brief | Sehr gering |

| Gering | |

| FAX-Schreiben | Gering |

| Einwurf-Einschreiben | Gering |

| Übergabe-Einschreiben | Gering |

| Einschreiben mit Rückschein |

Gering |

| Einschreiben mit Zusatz "Eigenhändig" |

Gering |

| Zustellung durch Boten, Kuriere |

Gut, aber nicht sicher |

| Zustellung durch Dritte | Hoch, aber nicht ganz sicher |

| Zustellung durch Gerichtsvollzieher |

Sehr sicher |

Zustellungsnachweis - Sicherer Versand für Schreiben, Briefe

§

192 ZPO (Zivilprozessordnung) - Zustellung durch Gerichtsvollzieher

§

193 ZPO (Zivilprozessordnung) - Ausführung der Zustellung

Gesetz

über Kosten der Gerichtsvollzieher (Gerichtsvollzieherkostengesetz

– GvKostG)

E-Rechnung

Mit einer E-Rechnung werden Rechnungsinformationen elektronisch übermittelt, automatisiert empfangen und weiterverarbeitet. Damit wird eine durchgehend digitale Bearbeitung von der Erstellung der Rechnung bis zur Zahlung der Rechnungsbeträge möglich. Die DIN EN 16931*1 "Elektronische Rechnungsstellung" führt ein semantisches Datenmodell der Kernelemente einer elektronischen Rechnung ein.

*1 Die DIN EN 16931 führt ein semantisches Datenmodell der Kernelemente einer elektronischen Rechnung ein. Das semantische Modell umfasst nur die wesentlichen Informationselemente, die eine elektronische Rechnung enthalten muss, um die rechtliche (einschließlich steuerrechtliche) Richtigkeit sicherzustellen und die Interoperabilität für den grenzüberschreitenden Handel, den branchenübergreifenden Handel und den Binnenhandel zu ermöglichen. Das semantische Modell darf von Organisationen des privaten und öffentlichen Sektors bei der Rechnungsstellung für öffentliche Aufträge angewendet werden. Es darf auch bei der Rechnungsstellung zwischen Unternehmen des Privatsektors angewendet werden. Es ist nicht speziell für die Rechnungsstellung an Konsumenten ausgelegt.

Die DIN EN 16931 erfüllt mindestens die folgenden Kriterien:

• sie ist technologieneutral,

• sie ist mit den einschlägigen Internationalen Normen für die elektronische Rechnungsstellung vereinbar;

• die Anwendung dieser Norm sollte die Anforderungen an den Schutz von personenbezogenen Daten nach Richtlinie 95/46/EG erfüllen, unter Berücksichtigung der Grundsätze für Privatsphäre und Datenschutz durch Technik ("data protection by design"), Zweckbegrenzung, Notwendigkeit und Verhältnismäßigkeit; sie steht mit den einschlägigen Bestimmungen der Richtlinie 2006/112/EG in Einklang;

• sie ermöglicht die Einrichtung zweckmäßiger, benutzerfreundlicher, flexibler und kosteneffizienter Systeme zur elektronischen Rechnungsstellung;

• sie berücksichtigt die speziellen Bedürfnisse von kleinen und mittleren Unternehmen sowie von subzentralen öffentlichen Auftraggebern und anderen Auftraggebern;

• sie eignet sich für die Verwendung bei kaufmännischen Transaktionen zwischen Unternehmen.

Quelle: DIN Deutsches Institut für Normung e. V.

Für das von der EU vorgeschriebene Format gibt es aktuell in der Praxis zwei wesentliche Alternativen – den Standard der öffentlichen Verwaltung "XRechnung" und das in der Wirtschaft gängige Format "ZUGFeRD", das in der neusten Version 2.1.1 auch die Vorgaben der Verwaltung erfüllt. Beide Formate können mit einer entsprechenden Software erstellt werden. Ein weiteres Format ist das EDIFACT (EDI-Verfahren).

E-Rechnungen

Haufe-Lexware GmbH & Co. KG

Die XRechnung ist ein XML basiertes Rechnungsformat. Hier gibt es keinen für den Menschen lesbaren Teil. Die XRechnung ist das Datenformat für die Zusammenarbeit mit öffentlichen Auftraggebern wie dem Bund (oder den Bundesbehörden). Gesetzlich basiert sie auf der Richtlinie 2014/55/EU und der Norm DIN EN 16931 und erfüllt alle Voraussetzungen für eine Rechnungsstellung, wie sie die seit 2020 gültige Verordnung vorgibt. Es gibt unterschiedliche Standards, wie die XRechnung eingereicht werden muss. Der Bund und die einzelnen Bundesländer haben jeweils unterschiedliche Lösungen entwickelt.

Dieses Format wird im Rechnungsaustausch mit öffentlichen Auftraggebern bereits seit einigen Jahren verpflichtend genutzt. Ab 2025 wird die Verwendung elektronischer Rechnungen auch im Geschäftsverkehr zwischen Unternehmen zur Pflicht. Das Datenformat der XRechnung ist rein strukturiert, so dass der Rechnungsinhalt automatisch elektronisch weiterverarbeitet werden kann.

Was ist XRechnung?

d.velop AG

ZUGFeRD (Zentraler User Guide des Forums elektronische Rechnung Deutschland)

Das Rechnungsformat wurde mit Unterstützung des Bundesministeriums für Wirtschaft und Energie (BMWi) entwickelt. Gesetzlich basiert die ZUGFeRD Rechnung auf der Richtlinie 2014/55/EU und auf der Norm DIN EN 16931.

Als hybrides Datenformat integriert ZUGFeRD in einem PDF-Dokument (PDF/A-3) strukturierte Rechnungsdaten im XML-Format. Das heißt, der Rechnungsversand erfolgt grundsätzlich in Form eines PDF-Dokuments, welches die Sichtkomponente der Rechnung darstellt. Gleichzeitig wird ein inhaltlich identisches Mehrstück derselben Rechnung (XML) innerhalb des PDF mitversandt, so dass die elektronische Verarbeitung der Rechnung über die strukturierten Rechnungsdaten - nach Implementierung in das unternehmensspezifische Softwaresystem - problemlos möglich ist. PDF und XML müssen die Vorgaben des § 14 Abs. 4 Umsatzsteuergesetz (UStG) berücksichtigen, um inhaltlich identische Mehrstücke derselben Rechnung darzustellen. Da die Finanzverwaltung keine konkreten Prüfpflichten bzw. Kontrollmaßnahmen für dieses Verfahren festgelegt hat, ist dem Rechnungssender und dem Rechnungssteller zu empfehlen, eigene Prüfmechanismen zur Sicherstellung der inhaltlichen Identität der beiden Rechnungen einzuführen. Neben den gesetzlichen Regelungen sind auch die Grundsätze zur ordnungsgemäßen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff (GoBD), zuletzt vom 28. November 2019, zu beachten.

Was ist ZUGFeRD?

AWV – Arbeitsgemeinschaft für wirtschaftliche Verwaltung e. V.

EDI (Electronic Data Interchange) dient zum elektronischen Austausch von Geschäftsdokumenten zwischen Unternehmen bzw. zwischen den unterschiedlichen (ERP-)Systemen der Geschäftspartner. Dieser erfolgt automatisch gemäß festgelegter internationaler Standards und stets in Form strukturierter, maschinenlesbarer Daten. Klassische Kommunikationswege auf Papierbasis sind auf diese Weise ersetzbar. Dabei ist EDI keine spezifische Technologie. Vielmehr bildet das Zusammenwirken verschiedener elektronischer Prozesse, Austauschprotokolle und Dokumenten-Standards ein EDI-System.

Es gibt zwei grundlegende Arten der EDI-Übertragung:

– Punkt-zu-Punkt- oder Direktverbindungen bei denen zwei Computer oder Systeme über das Internet ohne Vermittler eine Verbindung herstellen, in der Regel mit sicheren Protokollen.

– Value-added Network (VAN): Ein Netz einer Drittpartei verwaltet die Datenübertragung, in der Regel mit einem Mail-Boxing-Konzept.

Die Zulässigkeit des elektronischen Datenaustauschs per EDIFACT (EDI-Verfahren) ist abschließend noch nicht geklärt.

Was ist EDI?

d.velop AG

Ab 1. Januar 2025 wird nur noch zwischen elektronischen Rechnungen (in der Gesetzesbegründung auch als E-Rechnungen bezeichnet) und sonstigen Rechnungen (Papierrechnungen, aber auch Rechnungen, die in einem anderen elektronischen Format [PDF, JPG, etc.] übermittelt werden). Eine PDF beinhaltet keinen strukturierten Datensatz) unterschieden.

Der Empfang und die Verarbeitung einer E-Rechnung im B2B-Geschäftsverkehr*2 ist ohne vorherige Zustimmung bereits ab 1. Januar 2025 im Unternehmen zu ermöglichen.

Die grundsätzliche Verpflichtung zur Ausstellung einer elektronischen Rechnung gilt ebenfalls ab 1. Januar 2025.

Die elektronische Rechnung wird Pflicht

haufe-x360.de - Haufe-Lexware GmbH & Co. KG

Aber - Nichts wird so heiß gegessen, wie es gekocht wird.

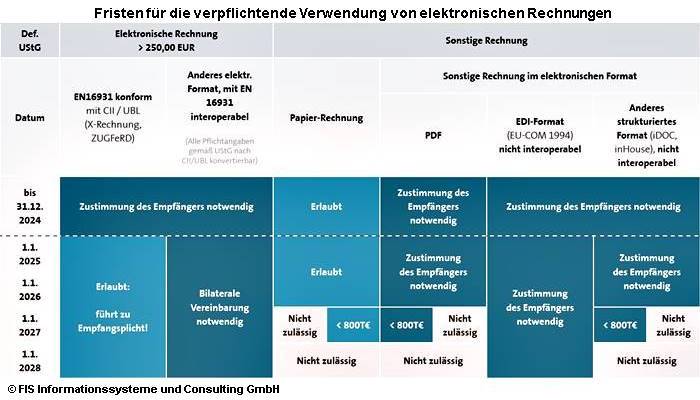

Angesichts des zu erwartenden hohen Umsetzungsaufwandes für die Unternehmen hat der Gesetzgeber jedoch Übergangsregelungen für die Jahre 2025 bis 2027 für Rechnungsaussteller vorgesehen.

Grundlage für die Fristen ist, wann der Umsatz ausgeführt wurde und welchen Umsatz das Unternehmen im vorangegangenen Kalenderjahr erzielt hatte.

Fristen für die verpflichtende Verwendung von elektronischen Rechnungen

Quelle:FIS Informationssysteme und Consulting GmbH

Wachstumschancengesetz – Welche Bedeutung hat es für die elektronische Rechnung in Deutschland

Claudio Endres, FIS Informationssysteme und Consulting GmbH

E-Rechnung - Zeitplan

1. Januar 2025: Pflicht zum Empfang von E-Rechnungen für alle Unternehmen.

1. Januar 2027: Pflicht für Unternehmen mit einem Vorjahresumsatz über 800.000 Euro zum Ausstellen von E-Rechnungen im Geschäftsverkehr zwischen Unternehmen (B2B).

1. Januar 2028: Pflicht für alle Unternehmen zum Ausstellen von E-Rechnungen im Geschäftsverkehr zwischen Unternehmen.

EDI-Verfahren können noch bis 31. Dezember 2027 weiter genutzt werden.

Ab 1. Januar 2025 Pflicht zur E-Rechnung: Ein PDF per E-Mail reicht nicht aus

Daniela Lorenz, DHZ - Holzmann Medien GmbH & Co. KG

Übergangsfristen (Versand) der E-Rechnung für B2B-Geschäfte in Deutschland |

||||

| 2025 | 2026 | 2027 | 2028 | |

| Sonstige Rechnungen, in Papierform oder elektronisch als PDF, JPG, etc. (diese weiterhin mit Zustimmung des Empfängers) | Okay | Okay | Nein | Nein |

| Sonstige Rechnungen, in Papierform oder elektronisch als PDF, JPG, etc. (diese weiterhin mit Zustimmung des Empfängers) und einem Vorjahresumsatz < 800.000 Euro | Okay | Okay | Okay | Nein |

| Rechnungen im EDI-Format mit Zustimmung des Empfängers | Okay | Okay | Okay | Nein |

| E-Rechnung (konform zu DIN EN 16931) | Okay | Okay | Okay | Okay |

| Quelle: Uwe Zahlten, Industrie- und Handelskammer (IHK) Darmstadt | ||||

*2 Die Abkürzungen B2A (B2G), B2B, B2C, A2A und A2C bezeichnen die Arten der Geschäftsbeziehungen.

• B2A (Business to Administration) und B2G (Business to Government) beschreibt die Beziehung zwischen einem Unternehmen und einer Behörde. Damit ist die geschäftliche Beziehung aber auch die Kommunikation gemeint. Demnach kann ein Unternehmen mit einer öffentlichen Verwaltung Informationen austauschen oder eine geschäftliche Beziehungen eingehen.

• B2B (Business to Business) ist die Geschäftsbeziehung von mindestens zweier Unternehmen gemeint und es können verschiedene Leistungen und Konstellationen auftreten. So können Dienstleistungen angeboten werden oder aber auch Güter zwischen zwei Unternehmen vermittelt werden. Es gibt Firmen, die sich hauptsächlich auf den B2B Markt spezialisieren. Je nach Branche können hier größere Handelsvolumen auftreten, als bei einem B2C Geschäftsmodell. Das B2B Modell grenzt sich oft vom B2C Modell ab, bei dem der Konsument direkt angesprochen wird.

Mit B2B Marketing ist gemeint, dass die Marketingmaßnahmen darauf ausgerichtet sind, dass man damit andere Firmen anspricht. Es geht dabei vor allem, wie die Werbung konzipiert ist um neue Firmen-Kunden zu erhalten. Die Prozesse und Ansätze sind dabei ähnlich wie beim B2C Marketing, allerdings kann deutlich mehr Zeit vergehen bis es zu einem Abschluss kommt, da mehr Entscheidungsebenen durchlaufen werden müssen.

• B2C (Business to Consumer) beschreibt die Geschäftsbeziehung zwischen Unternehmer und Einzelperson, wobei eine Firma etwas an einen Konsumenten vertreibt. Das Unternehmen geht in seiner Ansprache direkt auf den Einzelkonsumenten ein. Im Vergleich zum B2B Markt, ist der B2C Markt deutlich größer. Wenn man selbst als Privatperson unterwegs ist, dann ist der B2C Markt der am häufigsten anzutreffende Markt für einen selbst.

Bei B2B unterhalten Firmen Geschäftsbeziehungen zu anderen Firmen. Die Unternehmen versuchen also vor allem auf dem Geschäftsweg zu anderen Firmen ihre Produkte und Leistungen zu vertreiben. und bei B2C versucht eine Firma, welche den B2C Ansatz verfolgt, den Absatzweg über Einzelkonsumenten zu gestalten. Die Leistungen und Produkte werden also an Einzelpersonen verkauft.

Der B2B Markt ist deutlich kleiner als der B2C Markt. Das bedeutet aber nicht, dass dies weniger lukrativ ist. Im Gegenteil, es kann auch bedeuten, dass man nur wenige Firmenkunden benötigt um gute Umsätze zu erzielen. Dies hängt immer vom Einzelfall ab.

• A2A (Administration to Administration) bezeichnet die Beziehung von Behörden untereinander. A2A ist nicht so geläufig aber taucht in folge der Digitalisierung von Behörden immer häufiger auf. Das Thema E-Government, also das Behörden alle Prozesse online abwickeln, soll in Deutschland künftig einen großen Stellenwert einnehmen.

• A2C (Administration to Consumer) beschreibt die Beziehung zwischen Behörden und Privatpersonen. Die Behörde unterhält für die Einzelperson oft Angebote und Leistungen, die für die Privatperson verpflichtend sind (z.B. die Ausstellung eines Personalausweises).

Quelle: affiliateschool.de, Christopher Hauff

Geschäftsbeziehungen - B2A (B2G), B2B, B2C, A2A und A2C?

affiliateschool.de, Christopher Hauff

Die E-Rechnungspflicht gilt nicht für umsatzsteuerfreie Lieferungen (z.B. steuerfreie innergemeinschaftliche Lieferungen) und Leistungen (z.B. als Kleinunternehmer, medizinische oder gesundheitliche Leistungen, Bildungsleistungen, künstlerische Darbietungen), Kleinbetragsrechnungen unter 250 Euro und Fahrausweise.

Norm DIN EN 16931

Quadient Germany GmbH & Co. KG

Ab 2025 müssen alle Unternehmen E-Rechnungen empfangen

Uwe Zahlten, Industrie- und Handelskammer (IHK) Darmstadt

.Papierloses Büro: E-Rechnung einfach erklärt

Jessica Schömburg, DHZ - Holzmann Medien GmbH & Co. KG

E-Rechnung mit ZUGFeRD

Datenaustauschstandard für elektronische Rechnungen

GS1 Germany GmbH

E-Rechnungen

Haufe-Lexware GmbH & Co. KG

Aufbewahrungsfristen

Geschäftliche Unterlagen muss jeder Gewerbetreibende nicht nur im eigenen Interesse sondern auch nach dem Steuer- und Handelsrecht über

einen bestimmten Zeitraum (6 und 10 Jahre) aufbewahren.

Auch Privatleute haben nach dem Steuerrecht eine zweijährige Aufbewahrungspflicht. Diese bezieht

sich auf Rechnungen, Zahlungsbelege oder andere beweiskräftige

Unterlagen, die sie im Zusammenhang mit Leistungen an einem Grundstück erhalten haben. Dazu gehören

sämtliche Bauleistungen, Planerunterlagen, die

Bauüberwachung, Renovierungsarbeiten, das Anlegen von Bepflanzungen,

Grenzbebauungen. Ein Hinweis auf diese Aufbewahrungspflicht muss in der Rechnung (UStG) angegeben werden. Der Hintergrund

liegt u. a. in der Bekämpfung der Schwarzarbeit.

Alle Unterlagen, die handwerkliche Leistungen beinhalten,

besonders die die einer Gewährleistungspflicht unterliegen, sollten

bis zu fünf Jahre lang in Papierform und als Original aufbewahrt werden.

Gesetzliche

Aufbewahrungsfristen - 2020

Aufbewahrungsfristen - 2017

ABC der Aufbewahrungsfristen von Geschäftsunterlagen im Steuerrecht und Handelsrecht

Übersicht: Aufbewahrungsfristen nach Handels- und Steuerrecht - Stand: März 2006 - HK Hamburg

Dokumentenmanagement

Mit dem Dokumenten-Management-System (DMS) können Dokumente (Kundendaten, Auftragsdaten, Berechnungsunterlagen,

Leistungsverzeichnisse, Bilddaten, Rechnungsdaten, Auswertungsdaten, Produktdaten) rechtssicher digitalisiert und archiviert werden. Ein DMS geordnet,

katalogisiert, schützt vor Veränderung und ist vor allen Dingen benutzerfreundlich. Ein Zugriff auf alle Dateien ist jederzeit und überall möglich.

So kann ein einzelnes neues Dokument aus der Papierform einfach digitalisiert werden. Es wird es eingescannt,

das richtige Dateiformat ausgewählt und dann mit einem sinnvollen Namen versehen, in den richtigen Ordner verschoben.

Die Voraussetzung für den Einsatz eines Dokument-Management-Systems und eine regelmäßige Datensicherung sind hochverfügbare Speichersysteme (Cloud-Speicher).

Mit der Nutzung des DMS werden nicht nur Wettbewerbsvorteile erreicht, sondern es reduziert auch den Aufwand auf Grund optimierter Arbeitsprozesse und der zentralen, digitalen Dokumentenablage.

Dokumente digital, strukturiert und rechtssicher

archivieren - IQUADRAT AG

Dokumentenmanagement - Bents Büro GmbH

Lagergut-Digital - Digitalisierung und elektronische Archivierung - Lagergut GmbH

Die Cloud-Technologie ist voll im Trend. Besonders bei dem zunehmenden Homeoffice ist diese Technologie eine Option. |

Das Arbeiten mit einer Cloud ist eine einfache, zuverlässige und skalierbare Methode zum

Speichern, Abrufen und Freigeben von Daten. Da die meisten Computernutzer nicht

selbst Hard- und Software für einen eigenen Cloudspeicher einrichten wollen, gibt es kommerzielle Cloud-Anbieter mit unkomplizierte

Fertiglösungen. Die Datenübertragung sollte in jedem Falle verschlüsselt erfolgen.

Die Nutzung einer Cloud bietet sich an, wenn Unternehmensdaten auf mehr

als nur einem Rechner (Laptop, Smartphones, Tablets) verfügbar sein sollen. Dann kann man überall auf alle

benötigten Daten (z. B. Berechnungsunterlagen, technische Unterlagen, Bilder, Videos) zugreifen. Vorausgesetzt,

es gibt eine Internetverbindung.

Eine Hemmschwelle für die Nutzung er Cloud ist das Thema Datenschutz. Die Skepsis

gegenüber der "Wolke" ist besonders bei deutschen Unternehmen verbreitet. Die meisten Server stehen im

Ausland und da werden eine fehlende Abhörsicherheit, Verschlüsselungsprobleme, gehackte Serverarchitekturen und geringe Ausfallsicherheit

vermutet. Die Server sollten also in Deutschland stehen, bei denen dann deutsches Recht angewendet werden muss. Hier gelten dann die

überarbeiteten Datenschutzgesetze nach neuester EU-Norm.

Eine große Gefahr bei der Nutzung einer Cloud besteht darin, wenn jemand die vollständigen

Zugangsdaten hat, dann hat der auch einen Zugriff auf die Daten in der Cloud. Ein weiterer Nachteil, ohne Internet keinen Zugriff auf die

Cloud. Also sollte man bedenken, dass man nur per Internet einen Zugriff auf die eigenen Daten hat.

Ein Vorteil bei der Einrichtung einer Cloud ist, dass die gespeicherten Daten auch dann sicher

sind, wenn diese, die auf dem Computer z. B. durch ein Feuer oder Hochwasser vernichtet wurden, weiter vorhanden sind.

Arten der Cloud-Bereitstellung

Bei Cloud-Services unterscheidet man verschiedene Arten der Bereitstellung. Je nachdem von wem die Services angeboten

werden und an welche Zielgruppe sie sich richten, spricht man dabei von

• Public Clouds

• Private Clouds

• Hybrid Clouds

• Community Cloud

Public Cloud

Die Public Cloud oder öffentliche Cloud ist ein Angebot eines frei zugänglichen Providers, der seine Dienste

offen über das Internet für jedermann zugänglich macht. Webmailer-Dienste oder die bekannten Google-Docs sind ebenso Beispiele

für Public Cloud Angebote wie die kostenpflichtigen Services eines Microsoft Office 365 oder eines SAP Business by Design.

Private Cloud

Dem gegenüber stehen Private Cloud Dienste. Aus Gründen von Datenschutz und IT-Sicherheit ziehen es Unternehmen

häufig vor, ihre IT-Dienste weiterhin selbst zu betreiben und ausschließlich ihren eigenen Mitarbeitern zugänglich zu machen.

Werden diese in einer Weise angeboten, dass der Endnutzer im Unternehmen cloud-typische Mehrwerte nutzen kann, wie z. B. eine skalierbare IT-Infrastruktur oder installations-

und wartungsfreie IT-Anwendungen, die über den Webbrowser in Anspruch genommen werden können, dann spricht man von einer Private Cloud. Häufig werden

diese Mehrwerte aber in so bezeichneten IT-Infrastrukturen nicht oder nur teilweise erreicht.

Hybrid Clouds

Mit Hybrid Clouds werden Mischformen dieser beiden Ansätze bezeichnet. So laufen bestimmte Services bei öffentlichen

Anbietern über das Internet, während datenschutzkritische Anwendungen und Daten im Unternehmen betrieben und verarbeitet

werden. Die Herausforderung liegt hier in der Trennung der Geschäftsprozesse in datenschutzkritische und -unkritische Workflows.

Voraussetzung ist eine saubere und konsequente Klassifizierung der im Unternehmen vorhandenen und verarbeiteten Daten.

Community Clouds

Einen eher seltenen Spezialfall stellen die so genannten Community Clouds dar. So werden Cloud-Infrastrukturen bezeichnet, die von

mehreren Unternehmen – z. B. im Kontext eines Projekts – genutzt und bereitgestellt werden, um gemeinsam auf bestimmte Dienste zugreifen zu können. Diese

sind jedoch nicht öffentlich verfügbar, sondern beschränken sich auf einen definierten Nutzerkreis.

Quelle: Fraunhofer-Allianz Cloud Computing

Die 10 besten Cloud-Speicher - Florian Papenfuß, Heise Medien GmbH & Co. KG

Was ist eine Cloud und wie funktioniert sie? - Marcus Ladwig, cloudplan GmbH

Cloud Computing – Funktionsweisen, Provider, Risiken - VDI Verlag GmbH

Die Public Cloud: Mehr Rechenpower für alle! - IONOS SE

Eigene Cloud einrichten - Tristan Radtke

Wasserzeichen

Ein Wasserzeichen (Logo oder ein Text) wird eingesetzt, um das Urheberrecht an einem

Dokument oder einer Bilddatei anzuzeigen. Es wird auch für die Vermarktung digitaler Arbeitsergebnisse

eingesetzt. Das Wasserzeichen schützt nicht nur das Urheberrecht der eigenen Arbeit, es stellt auch sicher, dass diese nicht ohne Erlaubnis

verändert oder weiterverwendet werden kann.

Ein Wasserzeichen kann aber auch zur Einführung einer Marke oder eines Unternehmens

(Branding-Taktik) eingesetzt werden. Wie eine Unterschrift kennzeichnet das digitale Wasserzeichen seinen Namen und soll den

Bekanntheitsgrad einer Marke erhöhen.

In vielen Fällen wird ein digitales Wasserzeichen verwendet, den Status eines Dokuments

(Original, Kopie, Entwurf, Muster) zu kennzeichnen. Dadurch kann eine Arbeit vom Entwurf bis zur Fertigstellung verfolgt werden.

Jeder kennt die Wasserzeichen auf Banknoten, durch die Fälschungen

verhindert werden sollen.

Wie ein Wasserzeichen aussehen soll, kann jeder Anwender selber festlegen. Es kann ein Logo,

ein Bild oder ein Text (Statusinformationen) sein. In der Regel ist das von dem Objekt (Dokument [z. B.

Fachbericht, Rechnung, Baulanung, Berechnungsunterlagen, Leistungsverzeichnis], Bild, Video) abhängig.

Es gibt auch die Möglichkeit, ohne ein Wasserzeichen, durch spezielle Merkmale

an bestimmten Stellen auf den Dokumenten und Fotos nachzuweisen, dass man der Eigentümer ist.

Es gibt viele Anbieter (z. B. Dropbox, Microsoft Word, Photoscape, Photoshop, Adobe Creative Cloud Express)

mit denen man eigene Wasserzeichen erstellen kann. Außerdem gibt es die Möglichkeit, Geschäftspapiere mit eigenem

Wasserzeichen erstellen zu lassen.

Was bedeutet "Wasserzeichen"? - Dropbox

Wasserzeichen Papier ist etwas Besonderes - HERRMANN Druck+Media GmbH

Digitale Wasserzeichen - Schutz digitaler Mediendaten - Fraunhofer-Gesellschaft